Jag har investerat och skrivit om börsen i över 25 år. Fokus på placeringar som lämnar utdelning regelbundet. Jag kallar mig för utdelningsinvesterare.

De 5 bästa sakerna som hände mig 2016

1. Jag blev far för tredje gången.

I början av året fick vi en liten dotter och numera är det en hel drös med barn i huset petrusko. Familjen går före allt och jag är så lyckligt lottad med en fantastisk fru och härliga ungar. Ett till barn att köpa Disney-aktier i julklapp till. Hon hamnade ju på efterkälken från start i Disney så hon fick en välkommen till världen-present Disneyaktier så hon kom ikapp syskonen.

2. Jag sade upp mig från mitt jobb.

Under 2016 sade jag upp mig från mitt jobb för att delvis leva på utdelningar. Som jag varit öppen med från start är jag beroende av bloggintäkter och sidoprojekt. För att ha en ordentlig uppfattning om hur det är att vara sin egen tänker jag att jag behöver några år men än så länge trivs jag bra och ångrar inget. Länk till inlägget om att jag sagt upp mig.

3. Externa uppdrag egen företagare.

Jag brinner för att skriva, bloggen kan ju vara en hint om det. 2016 sträckte jag ut handen försiktigt och har fått ett par externa uppdrag. Kul! Framåt hoppas jag på mer, börsrelaterat men även annat. För tillfället har jag en deal i luften och har ingen stress utan avvaktar utkomst i den innan jag eventuellt jagar mer.

4. Mer tid för träning.

Jag älskar verkligen att träna, i min ungdom gick jag sportgymnasium och senare har jag gymmat en del men det är främst löpning som alltid varit en central del i min träning. Innan jag skaffade barn blev det ofta uppåt 15 träningspass per vecka. Det har sedan blivit stadigt färre och under 2016 vaknade jag upp med insikten att jag lagt på mig alldeles för mycket fläsk. Mitt arbete tog för mycket tid för att hinna med massvis med barn, bloggande och träning mm. Efter jag sade upp mig har det blivit betydligt mer träning och även om jag har mycket kvar att göra så har vikten tagit ett steg i rätt riktning. Nu blev jag taggad medan jag skrev detta och får nog ta ett träningspass när barnen lagt sig.

5. Bloggen växer och är viktig källa till inspiration och glädje.

Utöver att det faktiskt blir några kronor i intäkter på bloggen så är den framförallt en glädjespridare och inspirationskälla. Jag tycker det är jätteroligt att skriva och jag har förmånen att ha väldigt många läsare. Det blir ofta många kommentarer på inläggen och det tycker jag är jättekul. Jag försöker svara på alla men vet med mig att jag missar en del och för det ber jag om ursäkt.

Det är ni läsare som gör det roligt att skriva och kommentera. Många gånger har ni bidragit med tips och idéer och för det är jag tacksam.

Vilka är de bästa sakerna som hänt dig under 2016?

Årets sista köp

Många bäckar små ni vet.. Genom att löpande köpa fler aktier blir framtida utdelningar stadigt större.

Dagens pyttelilla köp gör mig lika glad som andra gånger jag handlar aktier. Mina framtida utdelningar blir större och det ger mig tillfredsställelse.

Pfizer är världens största läkemedelsbolag men jag äger det bara som ett komplement till mitt top pick i sektorn Johnson & Johnson. Den senare av dem är ett ännu större bolag men har utöver läkemedel också tamponger, tandtråd, plåster och apparater man använder på sjukhus.

JNJ har bättre historik och jag tror att de kommer ge en bättre totalavkastning på riktigt lång sikt. Pfizer har dock en god outlook för de närmsta åren och jag tror den kan bli riktigt bra på kort sikt som 5 år.

Läkemedelsbolag generellt har gått igenom en tuff period av patentutgångar men är nu alltså igenom den. Pfizer har många storsäljande preparat och en god pipeline med nya framtida blockbusters.

Länk till Pfizer hos Avanza (Adlink).

Vi lever längre, fler får det bättre ställt och får råd med läkemedel, vi blir fetare.. Det kommer sannolikt användas mer läkemedel i framtiden.

Pfizer är ett amerikanskt bolag och även om den finns dubbelnoterad i Sverige och handlas i svenska kronor så dras det 15 procent utländsk källskatt på utdelningen. Därför är det bäst att äga Pfizer i en kapitalförsäkring. Läs mer om utländska aktier i ISK/KF.

Annons:

The Single Best Investment creating wealth with dividend growth. Boken av Lowell Miller som av flera lyfts fram som en av de bästa om att spara i aktier och utdelningsaktier specifikt. Läs hur du hittar de bästa utdelningsaktierna och hur du bygger en pengamaskin.

Skanska säljer 5-stjärnigt med kunglig svit

Skanska har sålt Westin Warsaw ett femstjärnigt hotell i Warszava Polen. Hotellet har den bästa miljöcertifieringen av hotell i sin byggnadstyp i Polen och innehåller 361 rum varav 15 sviter och en kunglig svit. Visst låter det häftigt med "kunglig svit"! Jag har varit i sviter av den typen och det är precis så kungligt som man kan fantisera.

Prislappen för hela härligheten landade på 530 miljoner kronor och affären kommer bokas i det fjärde kvartalet.

Här är en bild på lobbyn också, vackert eller hur!

Jag gillar fastigheter och tycker de är vackra. Just Hotell attraherar mig extra mycket, utöver att de är vackra så gillar jag byggnadstypen rent operativt och finansiellt.

Jag äger Skanska och finner nöje och intresse i att läsa om deras affärer. De skickar ut många pressmeddelanden varje månad och jag tar inte upp allt här på bloggen, då hade ni nog tröttnat på både mig och Skanska. Men en del av affärerna är lagom, om inte annat är det trevligt att titta på bilderna av de vackra fastigheterna.

iShares OMX Stockholm ETF

Nyligen lanserade de en börshandlad fond (ETF) som handlas på LSE, London Stock Exchange.

Fonden följer de 80 största bolagen och har en avgift på 0,1 procent. Att jämföra med Xacts fond som följer de 30 största bolagen med en avgift om 0,1 procent eller fonden Xact OMXSB Utd som också följer de 80 största men med 0,15 procent avgift.

Fonden betalar ingen utdelning utan återinvesterar mottagna utdelningar.

En värdig konkurrent med andra ord men det är inte för oss småsparare. Den här ETF:en är för institutionella och internationella placerare. Eller snarare, den är inte för svenska småsparare eftersom Londonbörsen inte är värst tillgänglig för oss och det innebär valutakostnad för oss att köpa denna som handlas i GBP, brittiska pund.

Fondförmögenheten är 3,2 miljarder kronor och den kan nog ta en del av Xacts kaka. I internationella mått är ju Xact en nobody medan iShares är känt för alla kapitalförvaltare värda titeln.

För oss svenska småsparare kan vi hoppas att den ökade konkurrensen leder till större utbud även för oss och att avgifterna hålls nere.

Länk till iShares sajt med info om iShares OMX Stockholm: https://www.ishares.com/uk/individual/en/literature/fact-sheet/ishares-omx-stockholm-capped-ucits-etf-retailvap1.pdf?siteEntryPassthrough=true&locale=en_GB&userType=individual

Rysslandsfonder klassiskt misstag

De senaste veckorna har det varit en del artiklar om de här fonderna starka utveckling och här är nog starten för många till ett klassiskt misstag.

Statistik från mäklare visar att vi köper dyrt och säljer billigt. Vi köper alldeles för sent när det har stigit och vi säljer för sent när det redan har gått ned.

Snacket om de heta Rysslandsfonderna tror jag tyvärr kommer leda till större inflöden i de här fonderna. Småsparare som vill vara med på den heta uppgången. Med lite tur fortsätter det gå upp och blir en bra placering. Låt oss hoppas på det.

Avanza brukar bjuda på statistik och jag hoppas de kan bjussa på siffror för handeln i Rysslandsfonder om ett par veckor. Jag tänker fråga dem det kostar ju inget.

Det är en förlorarstrategi på sikt att jaga de "heta" fonderna. Någon gång kan man ha tur men på sikt kommer man vara en del i mönstret köp dyrt sälj billigt.

Ett klassiskt misstag!

Telekomoperatörerna och hög direktavkastning

För att hålla i längden måste ju verksamheten och dess kassaflöde täcka utdelningen. Allra helst vill man ha en stadigt stigande utdelning och här kommer vi in på min favorit i sektorn.

Jag gillar AT&T som är en stor amerikansk operatör, de har höjt utdelningen varje år i över 25 år och de har god täckning av utdelningen. Med andra ord lär de fortsätta att höja.

På senare år har de förvärvat i Mexiko så de har gedigen verksamhet även där och de är på köparsidan när det gäller "content". De har verksamhet inom TV/content och har alltså legat på köpsidan där också.

Utdelningen är $1,96 medan vinst per aktie $2,35 på rullande 12 månader. På kursen $42,52 är direktavkastningen 4,6 procent vilket är lite lägre än de svenska operatörerna.

Hur som helst föredrar jag faktiskt lite lägre direktavkastning men med pålitlig tillväxt som i AT&T.

Telia kanske pyntar 2 kronor under 2017 och på kurs 37 kronor är direktavkastningen då 5,4 procent. Kanske blir utdelningen ännu högre men inget pekar på att de kommer vara en pålitlig höjare på 10/20 års sikt. Telia kommer nog kunna pynta mer än 2 kronor på några års sikt men några enstaka höjningar gör inte biffen.

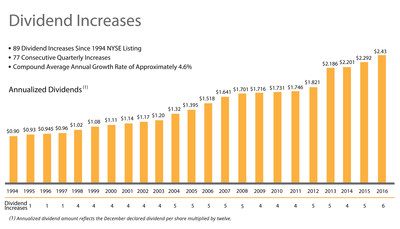

Det skall höjas varje år i ur och skur likt AT&T. Utdelningstillväxten är inte fantastisk men den stiger varje år. Senaste höjningen var från $0,48 till $0,49 per kvartal. En tillväxt om 2 procent.

Jag ägde bolaget tidigare men sålde för nästan exakt ett år sedan, Varför minns jag inte men gissar jag ville minska dollarexponering eller att jag ville placera i något annat som lockade mer för stunden. Även om jag attraheras av telekombolagen har de aldrig varit ett viktigt innehav för mig, alla tre har kommit och gått i väskan genom åren. De har snällt fått lämna plats åt annat gång efter gång.

Länk till AT&T hos Avanza (Adlink).

Disclaimer: Just nu äger jag ingen av de tre, Tele2, Telia eller AT&T.

Tänk på att utländska aktier är bäst att ha i en Kapitalförsäkring. Läs mer

Skanska tar order på 2,5 mdr

Investor 100 år, boken om Investor.

En mycket välskriven och intressant skildring av Investors och Sveriges historia. Sveriges äldsta och mest framgångsrika investmentbolag.

3 intressanta bolag som väntas höja utdelningen

Själv gör jag ofta så här, jag filtrerar bort och tittar inte på bolag som saknar bra utdelningshistorik. Det finns helt enkelt så många bra bolag med god historik att jag behöver inte försöka hitta de där som saknar historiken men kanske blir bra ändå. Det kan någon annan roa sig med.

En annan fördel med att titta på bra bolag med bra historik är att: Bra bolag tenderar att fortsätta vara bra.

Här är tre bra bolag som sannolikt höjer utdelningen och som jag själv planerar att öka i framöver.

Investor. Investmentbolaget som har en onoterad del samt är storägare i fina storbolag som Atlas Copco, Astrazeneca, SAAB mfl. Har en utdelningspolicy med fokus på stadigt stigande utdelning och har höjt utdelningen med en krona i många år. Till våren höjer de sannolikt med minst 1 krona.

Länk till Investor hos Avanza (Adlink).

Skanska. Byggbolaget med verksamhet i norden men som också är en av de absolut största i USA. Det är goda tider i byggsektorn både här och där och Skanska lär öka vinsten de kommande åren. Skanska har en lång och fin positiv utdelningstrend och till våren väntas utdelningen bli minst 7,8 kronor* upp från 7,5 kronor. (7,82 kr estimat hos SME.direkt)

Länk till Skanska hos Avanza (Adlink).

Pfizer. Världens största läkemedelsbolag som får Astrazeneca att se ut som en dvärg. Tidigare utmaningar med utgående patent hör till historieböckerna och man har en bra läkemedelsportfölj plus pipeline av nya preparat. Bolaget brukar höja utdelningen varje år och har så gjort i evigheter. De var försiktiga i finanskrisen och sänkte faktiskt utdelningen men innan dess hade de höjt i många år, jag har för mig de hade över 25 år av höjningar innan dess. Nu har de precis aviserat en höjning av utdelningen som betalas i mars. Från $0,3 till $0,32 en höjning med knappt 7 procent. Det är bra i min bok!

Länk till Pfizer hos Avanza (Adlink).

Värderingen på både Pfizer och Skanska är rimlig och givet att man är långsiktig tycker jag de är klart attraktiva på nuvarande kurser. Klart det kan backa kortsiktigt men då tackar man och köper ännu mer för att behålla länge. Kom ihåg att på aktiemarknaden bör man ha en placeringshorisont om minst 5 år. Kortare sikt än så ökar risken att man träffar "snett".

Investor är ju ett investmentbolag och närmast att jämföra med en indexfond rent ideologiskt när det kommer till resonemang när man skall köpa. Jag är av åsikten att indexfonder och investmentbolag är bara att köpa och behålla på lång sikt.

Disclaimer: Jag äger Investor, Skanska och Pfizer

Annons:

Bli grymt rik på aktier.

Köp den mycket populära boken av Anders Haskel och läs hur just du kan lyckas med att spara ihop miljonbelopp på börsen. Lär dig hur man bygger en bra portfölj och hur man undviker dåliga bolag.

Ingen rök utan eld

Senast jag ökade i bolaget var på black friday när Avanza körde courtagefritt på USA-aktier och då pyntade jag kring $57 vilket är helt ok. Idag köpte jag fler på $53,7 vilket jag tycker är riktigt nice!

Direktavkastningen är 3,15 procent och utdelningen täcks gott och väl av vinsten. Med 44 år i följd höjde VFC sin utdelning senast nu i december och nästa gång blir december 2017. Det kan man räkna med. Klart de höjer även nästa år när de gjort det i 44 år och de tjänar rejält med dollars.

VF Corp är bolaget bakom starka varumärken som LEE, Vans, The North Face, Wrangler, Timberland, Eastpak mfl. De är störst i världen på outdoor. De är störst i världen på ryggsäckar. De är grymma helt enkelt.

Jag gillar VFC för att de har fina nyckeltal och historik i kombination med att de har jättestarka och fina varumärken.

Länk till VF Corp hos Avanza (Adlink).

Nu hoppas jag att aktiekursen inte drar iväg så värst på kort tid likt den gjorde i början av 2016. Jag siktar på att köpa mer nästa gång i januari/februari när jag har pengar över på min kapitalförsäkring där jag köper alla utländska innehav. Läs varför man skall ha utländskt i KF.

Eftersom skatten skall betalas på min KF i januari så är det nog rimligt att sikta på februari för nästa köp. Jag beställer "fyndpris" på VFC till dess hehe. Nuvarande nivå blir utmärkt, jag undviker gärna att den drar iväg uppåt på kort sikt.

Läs mer: Mitt inlägg med kort presentation av VFC.

Annons:

Bli grymt rik på aktier.

Köp den mycket populära boken av Anders Haskel och läs hur just du kan lyckas med att spara ihop miljonbelopp på börsen. Lär dig hur man bygger en bra portfölj och hur man undviker dåliga bolag.

Fördelning portföljen dec 2016

Så här ser viktningen i de olika innehaven ut. Det är avrundat till närmsta heltal så tex 1,6 procent visas som 2 procent.

Ungefär 13 procent dollarexponering har jag och resterande 87 procent är svenska kronor. Fixed Income väger tungt för tillfället på 38 procent och så värst tyngre än så vill jag inte vikta det tillgångsslaget eftersom utdelningstillväxt är viktig för mig.

Mina tre största innehav är:

Castellum

Akelius Residential preferens

H&M

Den närmsta tiden hoppas jag på att öka i Pfizer, Skanska, VF Corp och Investor. Allihop placeringar med förväntad hygglig utdelningstillväxt.

Mina innehav håller jag uppdaterat på sidan i denna länk medan aktuell fördelning/vikt uppdaterar jag då och då i ett inlägg likt detta.

Annons:

Bli grymt rik på aktier.

Köp den mycket populära boken av Anders Haskel och läs hur just du kan lyckas med att spara ihop miljonbelopp på börsen. Lär dig hur man bygger en bra portfölj och hur man undviker dåliga bolag.

Jag köpte mer The North Face

Inte bara utdelningen som stiger

Detta index heter S&P500 Dividend Aristocrats och innehåller just nu 50 bolag. 50 bolag som höjt utdelningen varje år i minst 25 år! I Sverige finns det inte ett enda men Hufvudstaden och Castellum närmar sig 20 år.

Men det är inte bara utdelningen som växer, om en tillgång stadigt ger högre och högre avkastning blir ju också den tillgången mer värd. Grovt förenklat kan man ju säga att om ett bolag höjer utdelningen 10 procent är också aktien värd 10 procent mer.

Första bilden ovan är Latours utdelningsgraf sedan 1985 och här kommer en för aktiekursen också.

Det är ju inte enbart för utdelningen jag gillar de här bolagen, den är en mycket viktig del i en helhet som tenderar att bli riktigt bra. Det finns gedigna studier som visar att de här utdelningsaktierna slår det bredare indexet S&P500 på lång sikt.

Att spana efter stadigt stigande utdelningar kan alltså vara en god ide!

Läs mer: Skapa aktievärde genom att investera i utdelningsaktier.

Läs mer: VFC höjer utdelningen rejält.

Börsveckan som gått. V51 2016

Jag köpte fler Pfizer till mig själv i veckan och nu precis innan jag skrev detta kollade jag en sak kring just Pfizer. Mitt nuvarande innehav har jag ju köpt i år men jag har ägt bolaget tidigare, jag mindes inte exakt när så jag har precis kollat på det. För cirka tio år sedan ägde jag Pfizer och jag vill minnas att jag sålde dem kring finanskraschen delvis för att de sänkte utdelningen då.

För övrigt ägde jag bla Midway, Seco Tools, Axfood och Ratos för tio år sedan.

Det har varit en del byten osv genom åren även om jag allra helst vill äga på mycket lång sikt. Jag vill tro att jag lugnat ned mig lite på den fronten fast det är nog bara delvis så. Jag har gjort en del affärer som inte varat så länge men när det gäller mina viktigaste innehav har jag ägt flera av dem riktigt länge. H&M, Industrivärden och Castellum är alla kring 10 år gamla i väskan. Jag tror verkligen att jag om 10 år fortfarande äger dem men även Johnson & Johnson, Realty Income, Atlas Copco, Investor, Skanska, VF Corp och Axfood.

Allihop fina bolag jag verkligen vill äga länge.

Åter till julveckan; jag har haft en vecka med mindre börs än vanligt. PRecis i början av veckan var jag lite sjuk och veckan i övrigt har jag spenderat till stor del med familjen. Lekt och busat med barnen och bara haft det gött.

Några av mina inlägg i veckan:

Peter Lynch in da house.. nu är den här! Läs mitt inlägg om den efterlängtade boken.

Några artiklar/blogginlägg jag läst i veckan:

Mats Qviberg med partner investerar i nyhetssajten Realtid.se och de gjorde ett reportage med diverse frågor till nya ägarna. Jag tycker media och digitalisering utav den är jätteintressant och gillade artikeln. De sätter fingret precis på vad jag också tror kommer vara en stor framgång för Realtid: De har ingen trött papperstidning eller massvis personal som kostar tid och pengar. Länk till artikeln.

Volati skippar julklappen till personalen och skänker en miljon som Akelius dubblar. Länk till artikeln.

Lundaluppen skrev en artikel om långsiktighet och snabba klipp. Länk till Lundaluppens blogg.

Veckan som kommer är en kort vecka med röd dag och kanske en halvdag jag minns inte hur det är innan nyår och har inte kollat i kalendern. Häromdagen blev jag varse att jag i alla år kört mitt eget system. Förr i tiden när jag var anställd brukade jag jobba halv dag på sin höjd innan julafton och i år som egen jobbade jag inte alls. Logiken i detta tänkte jag mig att jag tog från börsens öppettider. Döm om min förvåning när aktiekurserna fortsatte att röra sig minut efter minut och timmar efter jag tänkte den skulle stängt dagen innan julafton.

I varje fall... I veckan som kommer hoppas jag att jag lyckas skramla ihop några tusingar till att köpa mer VF Corp som jag finner attraktivt värderad för stunden.

Slutligen ett tips så här i juletider: Har du fått julklappar du inte alls gillar? Istället för att bara knöka in dem i en garderob eller whatever så sälj dem! Ut med dem på blocket och omsätt dem till pengar istället.

God Jul!

Vilken härlig dag. Julegröt till frukost och en hel dag av fest och glädje med nära och kära. Det skall ätas prinskorv som om ingen morgondag fanns. Det skall lekas med nya fina leksaker. Idag är en glädjens dag, det är barnens dag glöm inte det!

Jag önskar er en alldeles fantastisk underbar jul.

För min egen del kom tomten tidigt och jag fick redan igår klappen. Läs mitt inlägg om det.

Även om barnen förstår och uppskattar att de får Disneyaktier i julklapp så är det nog inte deras favorit. Det är lite olika vilket humör de är på vad de säger om att äga Disney. En gång fick jag höra av min son att jag inte fick titta på barnprogrammet för han äger det. Han var lite sur på mig vid tillfället. När man bara är några år gammal är det inte lätt att förhålla sig till att vara ägare till ett bolag.

Skall ni ut och köra bil så här på julafton vill jag mana till försiktighet. Det är inte mycket man vinner på att köra för fort. Better safe than sorry! Och var vaksam i trafiken, dina mottrafikanter kan ställa till det för dig.

Tomten han är mäkta snäll men fick du ändå inte klappen du önska har The North Face fina outdoorprylar dig själv att trösta. Fri frakt. Snabbt och enkelt. Liten pitch för ett av märkena i bolaget VF Corp som jag äger. Läs ett av mina inlägg om VFC.

Aktiekursen är nere på riktigt attraktiv nivå nu och jag är sugen på att köpa ännu mer.

Jag tog in VFC i början av 2016 när den dippade snabbt i kurs. Kring mitten av året sålde jag hälften då den stigit kraftigt och jag ville minska exponering i dollar samtidigt som magkänslan sade att den på kort sikt snarare kan komma backa. Jag ökade lite kring $57 på Black Friday då det var courtagefri USA-handel hos Avanza. Nu är kursen på dryga $53 och om jag bara lyckas skramla ihop pengar innan den stiger köper jag nog fler.

Japp förhoppningsvis får jag köpt fler VF Corp på den här fina kursen.

Är man inte sugen på att köpa kläder mm från The North Face som jag pitchar så kanske aktien VFC är desto mer intressant. Jag tror den kommer vara en bra placering på mycket lång sikt.

Nu skall jag sluta försöka pracka på er kläder och aktier. Ha en grym julafton!

Peter Lynch in da house

Riktigt nice att jag fick boken idag för då kan jag ju börja läsa i helgen.

Rena rama julafton för petrusko, dan före dan.

Jag ser verkligen fram emot att läsa Peter Lynchs böcker och jag förväntar mig att jag är några levels visare efteråt. En äkta legend och jag skall lära mig av honom, coolt eller hur!

Det har inte blivit att jag läst lika mycket på sistone som jag brukar och önskar göra så det är glädjande att jag nu skall läsa de här böckerna. Den andra boken jag beställt kommer nog nästa vecka men det är lugnt för jag behöver ju lite tid att läsa den första.

Om jag skall ha ett nyårslöfte kanske det kan bli att läsa mer böcker. En sorts win win på den eftersom det är underhållande och bildande.

Jag gillar fysiska böcker och jag gillar att äga dem så jag när som kan läsa dem igen eller dubbelkolla fakta o dyl.

One Up On Wall Street av Peter Lynch, jag är så spänd på att läsa den och kanske är förväntningarna aningen för höga för jag är verkligen supertaggad. Sedan tidigare känner jag till en del om hur Lynch resonerar och investerar. Jag gillar hans enkla approach till investeringar. När jag läst boken kommer det en recension av den här på bloggen. Jag planerar en recension även av den andra boken men också ett inlägg om Peter Lynch.

Länk till boken hos Adlibris (Adlink).

Jag har julhandlat läkemedel

Nu byter man julvärd som jag vet inte vad, själv växte jag upp till samma gubbar år ut och in. Förändring, det är nya tider nu. SVT är lite poppigare helt enkelt.

Nu snurrade av banan, det här inlägget skall ju handla om att jag köpt fler aktier i världens största läkemedelsbolag; Pfizer. Som för övrigt köpte en liten portfölj med preparat av AstraZeneca idag. Antibiotika och antiinfektion (min egen översättning) preparat. Preparat som passar in bra hos Pfizer som har en rad andra produkter i samma inriktning.

Bolaget meddelade nyligen att de höjer kvartalsutdelningen till $0,32 upp från $0,3 och det gäller från den utdelning som betalas i början av mars. på kursen $32,34 ger det en direktavkastning om 3,95 procent.

Pfizer är en ganska pålitlig utdelare och har höjt sin utdelning varje år flera år i rad. Jag är övertygad om att de kommer höja utdelningen igen i mars 2018.

Mitt top pick i sektorn är dock Johnson & Johnson som är ett ännu större bolag men de är diversifierade med verksamhet inom tampong, tandtråd mm också. JNJ väger 5 procent i min portfölj och Pfizer som jag relativt nyligen tagit in är fortfarande under 1 procent.

Jag siktar på att köpa mer Pfizer redan i januari och vill komma upp i 1 procent snarast. Kanske nöjer jag mig där alternativt låter jag den väga 2 procent men det är ingen brådska.

Länk till Pfizer hos Avanza (Adlink).

Tänk på att Pfizer går att handla i både dollar och svenska kronor. Den är noterad i Sverige i spåren av att de köpte upp Pharmacia & Upjohn. Fördelen med den svenska noteringen är att din mäklare inte drar växlingsavgift på vare sig köp/sälj samt utdelningarna som tickar in kvartalsvis. Minicourtaget är ju lite lägre också; 1 krona mot 1 dollar.

I länken ovan har jag länkat till den svenska noteringen.

Annons:

Allt om utdelningsaktier. Köp boken på svenska hos Adlibris

Hernhags nya bok, Bli rik på Aktieutdelning. En suverän bok på svenska om sunda aktieinvesteringar. Det mesta man behöver veta om att investera i utdelningsaktier.

Det skall vara rättvist

När jag var liten tänkte jag nog inte så mycket på det där och brydde mig således heller inte, fast det är klart jag uppskattade när jag fick en femkrona för att någon kusin fått det av mormor veckan innan.

Min fru är väldigt noga med det där nu med våra barn och jag köper ju resonemanget.

Vi har tre barn och utöver att de får varsin aktie i Disney varje jul får de ju massa leksaker och kläder osv också. Minsta barnet är såpass litet att hon inte leker med prylar på samma sätt som de stora och även om vi köpt kläder mm till henne blev det tufft att komma upp i samma belopp som vi handlat till de stora, det skall ju vara rättvist!

För slanten som blev över i lilltjejens julklappsbudget har jag idag köpt lite julaktier. Hon fick fler Industrivärden och Investor som jag annars köper regelbundet till alla barnen.

Kan ni relatera till det här "det skall vara rättvist" ?

God jul kamrater!

Månadsspar till barnen

Tidigare sparade jag i en indexfond som följer OMXS30, de trettio största bolagen på Stockholmsbörsen alltså.

Nu har jag bytt till fonden Aktiespararna Direktavkastning som också är en indexfond men den följer Six Sweden Dividend 15 Index. Hört talas om det förut? Det är ett relativt nytt index och det innehåller de 15 storbolag med högst direktavkastning.

Historiskt har detta index gett bättre avkastning än OMXS30 och det finns gedigna studier kring utdelningsaktier som pekar på att de slår det bredare index över tid. Länk till ett inlägg om det.

Avgiften på fonden är 0,3 procent och jag tror den kan vara en rimlig del i ett långsiktigt spar.

Som jag skrivit om tidigare så sparar jag själv i fonden i mitt PPM. Länk till inlägget.

Jag hade så gärna sett att den här fonden fanns som en börshandlad fond så de kunde betala utdelning kontant. Nu återinvesteras utdelningen inom fonden likt alla svenska vanliga fonder på grund av regler.

Men men, skam den som ger upp hoppet. Kanske får jag se denna eller liknande som en svensk ETF framöver. Det hade jag köpt in i min vanliga portfölj.

Länk till Aktiespararna Direktavkastning hos Avanza (Adlink).

Tre grymma julklappar under 350 kronor

Nu är ni ju på en blogg om börsen och det är ju just där jag tänker mig att man hittar några riktigt fina klappar. Först det praktiska; hos Avanza (Adlink) öppnar man enkelt en kapitalförsäkring med barnet som förmånstagare. Detta kan man göra till sina egna barn men även till barnbarn, gudbarn eller vem man nu vill ge gåvan till. Man har själv kontroll över pengarna till dess man aktivt ger kapitalförsäkringen till barnet eller att man trillar av pinn.

Smidigt på flera sätt, du kommer enkelt kunna köpa mer aktier och fonder nästa jul och på födelsedagar osv.

Här kommer så tre fina börsplaceringar man kan köpa och behålla i decennier.

Investor

Sveriges största investmentbolag som dels äger onoterade bolag som tex Permobil men också har en börsportfölj med en rad fina storbolag som tex ABB, Atlas Copco och SAAB. Kostar drygt 330 kronor per styck.

Länk till Investor hos Avanza (Adlink).

Industrivärden

Ett jättestort investmentbolag som äger aktier i fina bolag som tex ICA, Sandvik och Volvo. Kostar kring 170 kronor per styck.

Länk till Industrivärden hos Avanza (Adlink).

Avanza Zero

En indexfond helt utan avgifter. Innehåller de trettio största bolagen på Svenska börsen. Går att köpa för valfri summa, minst 100 kronor.

Länk till Avanza Zero hos Avanza (Adlink).

Disclaimer: Jag äger själv dessa och jag sparar i dem åt mina barn.

Läs mer: Mitt bästa julklappstips

Johnson & Johnson återupptar diskussioner med Actelion

Annons:

Bli grymt rik på aktier.

Köp den mycket populära boken av Anders Haskel och läs hur just du kan lyckas med att spara ihop miljonbelopp på börsen. Lär dig hur man bygger en bra portfölj och hur man undviker dåliga bolag.

Julgran 2.0

Årets andra julgran är kirrad. För några veckor sedan beskådade jag när ett dussintal JAS39 gripen flög i julgransformation. Igår begav sig hela familjen petrusko ut för att shoppa julgran. Två ställen ratades för de hade inga granar fina nog. På det tredje stället hittade vi en gran så grann så.

I övrigt var det främst lek o bus med barnen igår. Kvällen bjöd på en surprise i form av att låser till ena ytterdörren gick sönder och inte gick låsa upp. Bordlade det och använde den andra dörren resten av kvällen. Tur man inte har bara en.

Idag har jag börjat dagen med att leka låssmed. Efter att jag ringt svärfar som förklarat de olika beståndsdelarna lyckades jag få det att fungera igen.

Läste att fingerprint har sin sensor i Samsungs 9 serie laptop. Coolt att de fått in en fot hos Samsung. En obetydlig order i sig då den där datorn säljer eeeextremt få exemplar förhållandevis. Ändock en viktig order då man fått in en fot som sagt. Låt oss hoppas att det leder till att fingerprints sensorer hamnar i Samsungs telefoner också.

Apropå Fingerprint vore det coolt att ha deras sensor i dörren men det verkar dyrt så jag nöjer mig med att ha lagat det jag har.

Over and out

Sjukstuga

Tur i oturen att man blev sjuk nu, innan jul. Det hade inte varit kul att vara sjuk över jul. Min fru tipsade om en medicin som skulle passa mig, hon hade sett reklam för den och de sade något i stil med: syndrom: gnällig jättebäbis.

Nej, värst gnällig har jag inte varit men en jättebäbis kanske.

Well, imorgon tänker jag mig att jag är helt frisk och bloggar som vanligt.

Nu skall jag studera Peter Lynch

Jag har beställt nedan två böcker av Peter Lynch och jag ser verkligen fram emot att få hem dem.

One up on Wall street (Adlink till Adlibris)

Beating the Street (Adlink till Adlibris)

Peter Lynch anser att småsparare har ett övertag mot stora förvaltare i att vi kan gå ut i verkligheten och göra efterforskningar. Vi kan åka till lokala köpcentrat och prata med personal, studera mönster över tid i butiker och restauranger.

Kanske kommer jag peppra personalen i min Willysbutik med frågor hädanefter.. =)

Jag hoppas att få återkomma med en rad inlägg om Peter Lynch och hans böcker.

Börsveckan som gått. V50 2016

Jag fick avslut på ett par orders jag hade inne och jag fick även avslut på en lite större order som jag lade in till än lägre kurs en dag när preffarna backade mycket. Jag köpte Akelius och Balder preff på dippen.

H&M bjöd på siffror som gjorde marknaden besviken varpå aktien backade ordentligt. En annan besvikelse i veckan är att jag fått punktering på min cykel. Den är lastgammal men fungerar hyggligt så jag siktar på att köpa nytt däck och slang eftersom däcket är gammalt och börjat spricka. Surfade lite på det nu och hittade ett fint extraförstärkt däck hos Biltema för 129 kronor. Det verkar rimligt.

Den dagen jag köper en ny cykel slår jag nog till på en damcykel. De är fina och goa att cykla på och så är det ju praktiskt med en korg fram. På sommaren har jag lånat min frus cykel när jag cyklat till bensinmacken för att tanka dunken till gräsklipparen. Dunken i korgen, praktiskt och så är de ju så fina damcyklarna.

Åter till börsen; En fräsig grej i min börsvecka var att Axfood är budgivaren på Matse. Jag skrev ett par inlägg om det. Länk till inlägget (med länk vidare till det första inlägget jag skrev om köpet)

Några av mina inlägg i veckan:

Gratis pengar i Klövern preferens. Läs inlägget om affären jag gjorde.

Jag skrev ett inlägg med statistik för bloggen och det gav oerhört positiv och glädjande respons. Länk till inlägget.

Artiklar/Bloggar jag läst i veckan:

EFN.se hade en fullkomligt suverän artikel om Skanska. Länk till artikeln.

Tradern MadzTrader skrev en bra krönika på Nordnetbloggen. Länk dit.

Petra Månström frågar sina läsare om råd kring förbli nischad eller bredda bloggen. Intressant IMO då jag funderat i de banorna och tillsvidare i vart fall kommit fram till att förbli nischad på börs/investeringar. Länk till hennes inlägg.

Utländska utdelningar brukar kunna dröja ett antal dagar extra innan man får dem på sitt konto hos Avanza. Pengaregnet skrev ett inlägg om detta och kommentarsfältet har fyllts med många synpunkter och erfarenheter kring detta. Länk till inlägget.

I veckan som kommer köper jag eventuellt fler Investor. Vi får se vad börsen bjuder på samt vad jag har för likvider i veckan, jag väntar på någon utdelning eller två.

Ni följer mig väl på twitter? Om inte; in och gör det bums! Länk till min twitter.

PCN fet direktavkastning med year end special dividend

Med det sagt så tycker jag det är nice naturligtvis att det tickar in en extraslant. Jag äger alltså PCN.

Pimco Corporate & Income Strategy Fund med ticker PCN pyntar en extra utdelning om $0,42 per aktie. Det är ganska pampigt!

X-date för utdelningen är 22/12

Pay date är 29/12

Den vanliga utdelningen är $0,1125 per månad vilket ihop med extrautdelningen innebär att jag under året har mottagit totalt $1,77.

På kursen $14,75 ger det hela 12 procent direktavkastning.

Fonden investerar i obligationer och de gör det med belåning och boostar på så vis upp erhållen ränta. Den har funnits i 15 år och arbetat på detta vis igenom flera kriser. Månadsutdelningen har legat kring den här nivån jättelänge, nästan ända tillbaka till starten. NAV ligger strax under $15 som de startade med år 2001, riktigt bra.

Jag är imponerad över Pimcos track record i denna fonden. Hade det inte varit för att jag inte vågar tro på fortsatt prestanda på detta vis så hade jag legat mycket tyngre här. Nu har jag knappt 2 procent av portföljen i denna ETF:en.

Sedan starten 2001 är genomsnittlig avkastning 12 procent per år. På 10 år är den 12,36 procent och på 5 år den 14,97 procent. Hittills i år har den gett en totalavkastning på drygt 14 procent.

15 år historik borde ju övertyga den mest försiktige generalen men jag kan bara inte tro det. Kanske köper jag lite mer men jag vågar nog inte vikta den tungt. Men tjena om den fortsätter prestera så här... 9,2-12 procent direktavkastning per år. BOOM! Det är bra. =)

Länk till PCN hos Avanza (Adlink).

Rent tekniskt är det en CEF men man buntar ihop dessa under termen ETF. Skillnaden är att den är stängd och utgivaren kan inte skapa fler hur som helst i takt med att de får in kapital. Genom att göra den stängd kan man arbeta med "gearing" fullt ut, tex kan en sådan här CEF ge ut preferensaktier vilket jag sett inte är ovanligt. Denna har sådana utgivna. De tar in kapital via preffar och investerar dem till högre avkastning än de pyntar. PCN är gearad/belånad till cirka 20 procent vilket inte är alarmerande högt. Det finns fonder med betydligt tyngre gearing.

Annons:

The Single Best Investment creating wealth with dividend growth. Boken av Lowell Miller som av flera lyfts fram som en av de bästa om att spara i aktier och utdelningsaktier specifikt. Läs hur du hittar de bästa utdelningsaktierna och hur du bygger en pengamaskin.

Hembergs utspel om preferensaktier

Ni är många som mailat och kommenterat på min blogg och twitter och undrar hur jag ställer mig till detta.

Well jag kan ju svara för min del. Jag är långsiktig i preffar. De värderas ju delvis utefter allmänna ränteläget och kommer att gå upp och ned över tid i takt med den. Att spå hur räntan skall utvecklas är inte lätt men min gissning är att vi kommer ha låga räntor länge.

Vill man veta mer om hur preffar fungerar rekommenderar jag mitt inlägg: Introduktion till preferensaktier.

Hembergs uttalande då?

Ja, nu vet ju inte jag vad han är för sorts investerare eller spågubbe men för sådana kanske det är dags att sälja. Är man kortsiktig så kanske det men då hade det varit bättre att kolla på det när petrusko varnade redan för tre veckor sedan

Är man spågubbe och faktiskt vet hur räntan kommer utvecklas framöver ja då är det lättare att ta ett välgrundat beslut i det hela.

Något att ha i åtanke: för cirka 3 år sedan (23/12 2013) var den riskfria räntan (10 åringen) 2,5 procent och samtidigt handlades Balder preferens i 334 kronor. Förvisso var räntebanan sjunkande då men en del säger det ändå om värderingen. Nu är den riskfria räntan 0,63 procent med en stigande räntebana och Balder preffen handlas i 317 kronor.

Annons:

Bli grymt rik på aktier.

Köp den mycket populära boken av Anders Haskel och läs hur just du kan lyckas med att spara ihop miljonbelopp på börsen. Lär dig hur man bygger en bra portfölj och hur man undviker dåliga bolag.

Jag köpte fler preffar idag

Två stycken orders jag hade inne sedan tidigare med lång giltighet gick igenom och det var Balder preferens 315 kronor och Akelius preferens 298 kronor.

Jag bevakade börsen en tid idag och jag brukar försöka utnyttja sådana här tillfällen att köpa ännu mer. Det är ju inget som hindrar att det backar ännu mer men jag har agerat så här länge och det fungerar hyggligt för mig som ackumulerar mer och mer aktier regelbundet.

När jag spanat en stund kom jag fram till att jag ville satsa på Balder preferens då den backat en del och såg fortsatt svag ut. Jag lade in en lite större order på strax under 312 kronor och återgick till min vardag.

Well, min vardag är kanske fel ordval för jag brukar ju spana mycket börs på min vardag men det har jag inte gjort idag.

Anyhow, när jag checkade in senare hade min order gått till avslut och Balder preferens hade varit nere i 310 kronor och tickat upp lite igen. Jag lade in ytterligare en order på 310 kronor men den blev det tyvärr inget avslut på.

Med huvuddelen av fastighetsportföljen i hyreslägenheter är Balder ett bolag med relativt låg risk i kreditperspektiv, för en preffägare alltså. Det skall mycket till innan deras kassaflöde kroknar såpass att de får utmaningar att pynta preffutdelning.

Jag har redan en rejäl laddning Akelius preferens och utöver den är Balder preferens min favorit. Det är just inriktningen hyreslägenheter som lockar och att det är på starka orter. Denna typ av fastighet är den minst riskfyllda man kan äga. Om en hyresgäst säger upp sitt avtal har man kirrat en ny som flyttar in samma dag den andre flyttar ut. Det är en riktig kassamaskin sådana här fastigheter, hyran tickar in i ur och skur!

Länk till Balder preferens hos Avanza (Adlink).

Annons:

Investor 100 år, boken om Investor.

En mycket välskriven och intressant skildring av Investors och Sveriges historia. Sveriges äldsta och mest framgångsrika investmentbolag.

Därför är Mat.se better off i Axfoods ägo

Läs mer: Axfood Lägger kontant bud på Matse

Här kommer fem snabba puckar varför Matse är better off i Axfoods ägo:

1. Axfood har biffiga finansiella muskler och kan gasa hur mycket som helst i Mat.se. Man har stålarna att satsa där och när det behövs.

2. Tack vare sin storlek lär Axfood ha bättre förutsättningar hos leverantörer. Högre lönsamhet som alltså snabbt kan föras över till Mat.se när det är i deras ägo.

3. Axfood har en väloljad grossistverksamhet och kan kostnadseffektivt och smidigt leverera till Mat.se.

4. Man kan addera egna märkesvaror som Garant i Mat.se erbjudande och på så vis öka marginalen ytterligare.

5. Man har synergieffekter i att man kan kapa bort en stor del av OverHead-verksamheten i Matse. Löneavdelning, personalavdelning, inköpsavdelning osv bye bye. Om inte omedelbart så kommer det läggas över på Axfood på sikt. Det blir snabbt mångmiljonbelopp man sparar på detta.

Disclaimer: Jag äger Axfood.

Axfood lägger kontantbud på Mat.se

Jag hoppades att det var Axfood och ding ding ding så var det. Mer om mina tankar o värderingar längre ned.

Axfood lägger ett bud om 17 kronor per aktie i Mat.se vilket innebär en premie om 119 procent på mat.se stängningskurs den 9 december.

Acceptperioden för erbjudandet beräknas vara 21/12 - 23/1.

Man har gjort en seriös approach och har redan acceptans från storägare som tillsammans står för drygt 83 procent av aktierna i Mat.se

Kort info om Matse från erbjudandehandlingen:

"Matse i korthet

Matse Holding AB är en koncern bestående av dotterbolagen Matse AB, Cold Cargo Sweden AB och

Kokaihop Media AB. Matse AB driver en fullsortimentsbutik på nätet, Mat.se, med hemleverans av varor

av hög kvalitet i Göteborg, Stockholm och västra Skåne. Kokaihop Media AB skapar glädje i köket med

inspiration och recept från matsajterna Kokaihop.se och Spisa.nu. I Kokaihop Media AB ingår

dotterbolaget Spisa Nu i Göteborg AB. Cold Cargo Sweden AB erbjuder kostnadseffektiva

hemleveranser som möter dagens och framtidens krav. Under 2015 växte koncernen till en

nettoomsättning på 203 miljoner kronor och hade ett rörelseresultat (EBITA) på -46 miljoner kronor.

Under delårsperioden januari till september 2016 uppgick Matses nettoomsättning till 205 miljoner

kronor, motsvarande en tillväxt på 46 procent och en rörelsemarginal (EBITA) om -19 procent. För mer

information, se www.matseholding.se."

Affären skall godkännas av konkurrensmyndigheter men jag kan inte se att det skulle vara något problem med tanke på Axfoods marknadsandel. ICA däremot, ja de hade nog stött på patrull om det var de som budade.

Man kan tycka att det är en rejäl premie. Matse är ett relativt ungt företag i en ny up and coming del av dagligvaruhandeln. De har ett starkt varumärke i den här nischen (än så länge är det en nisch) och de gör ett bra jobb. En mycket god position för fortsatt tillväxt. Men lönsamhet då? Ja att öka försäljningen är enkelt men att nå rimlig lönsamhet är desto mer utmanande. Här kommer Axfood in som en suverän ägare och inkubator av Matse.

Jag har svårt att räkna och gissa på hur bra eller dålig affären är baserat på befintliga siffror. Mitt förtroende för Axfood är stort och jag är övertygad om att det här blir en bra affär på sikt.

Via Axfood kan Matse nå en högre lönsamhet och de kan göra det mycket snabbare.

Jag gillar den här affären.

Disclaimer: Jag äger Axfood.

Annons:

Allt om utdelningsaktier. Köp boken på svenska hos Adlibris

Hernhags nya bok, Bli rik på Aktieutdelning. En suverän bok på svenska om sunda aktieinvesteringar. Det mesta man behöver veta om att investera i utdelningsaktier.

Ni har hört om Majblomman men...

Majblomman verkar för att alla barn skall vara med, att barn inte skall hamna utanför eller hamna efter för att pengarna inte riktigt räcker till. Många familjer har en tuff ekonomiskt situation och tyvärr kan det arta sig i att barn inte får de där nya glasögonen eller aldrig får lära sig cykla. Föreställ dig ett barn som inget hellre vill än att vara med sina kamrater och träna innebandy, pengarna finns inte i familjen till klubbavgift och en innebandyklubba.

Majblomman finns där för barnen, man kan ansöka om stöttning från dem, till de där glasögonen eller vad det nu må vara.

Likt övriga organisationer kan man vara månadsgivare. Majblomman har även en webshop där man kan köpa prylar och stötta dem.

Det handlar alltså inte enbart om majblommorna barn brukar sälja i maj månad.

Här är länken till deras sajt. Jag blir glad om ni lägger några minuter på att checka in dem. Jag stöder Majblomman!

http://www.majblomman.se/

Storyn om Skanska i USA

Men nog om vad jag tycker, nog av mina ord.

Artikeln då:

"Därför skickade de Claes Björk till USA år 1971 för att se om det gick att göra en inbrytning på den amerikanska marknaden. Det gjorde det. Skanska rodde hem ett projekt i New Yorks tunnelbana och investerade en miljon dollar för att dra igång. Det blev början på en sällan berättad svensk framgångssaga i USA, ett land som många företag har försökt erövra utan att lyckas."

Några rader från en lång och gedigen artikel signerad Jon Åsberg.

Intresserad av Skanska? Intresserad av bygg? Intresserad av aktier... I can keep going. Jag är övertygad om att du gillar artikeln oavsett intresse.

Här är länken, in och läs den:

https://www.efn.se/blogg/nyhetsrummet/skanskas-usa-saga-rullar-vidare-med-trump/

Disclaimer: Jag äger Skanska.

Balder Investment Grade rating!

Så här skriver Balder i sitt pressmeddelande:

"Balder har idag erhållit en investment grade rating från Moody’s om Baa3 med stable outlook. Ratingen är viktig för Balders fortsatta tillväxt på kapitalmarknaden. Balder investerar sedan några år tillbaka i både Danmark och Finland där vi har en exponering mot Euron. Med en rating från Moody’s kan vi utnyttja den europeiska kapitalmarknaden för att tillgodose dessa behov."

Som preffägare finner jag detta intressant då det hjälper eller stöttar mig i min bedömning av risken i preferensaktien. Det medför också att Balder får än större och enklare tillgång till kapital och det är ju alltid positivt. När de nu är ute i andra länder och investerar är det viktigt att ha en sådan här rating för kapitalanskaffningen.

Länk till Balder hos Avanza (Adlink).

Realty Income höjer utdelningen

Bolaget betalar utdelning månadsvis och brukar höja den en gång per kvartal. Ibland är höjningen lite mindre och ibland lite större. Den här gången är det en liten höjning från $0,202 till $0,2025 per månad. En höjning med 0,25 procent, kan låta futtigt men kom ihåg att de höjer oftast varje kvartal och att de ibland höjer mer än så här.

På både 5 och 10 år är genomsnittlig utdelningstillväxt kring 5,5 procent. En relativt hög direktavkastning på en utdelning som stiger 5,5 procent per år, det är attraktivt!

Realty Incomes utdelning har stigit stadigt i många år nu, de har bara något år kvar till den har stigit 25 år i följd varpå bolaget tas in i indexet S&P500 Dividend Aristocrats.

Länk till Realty Income hos Avanza (Adlink).

Disclaimer: Jag äger Realty Income.

Därför ville jag gå på kapitalmarknadsdagen

The Single Best Investment creating wealth with dividend growth. Boken av Lowell Miller som av flera lyfts fram som en av de bästa om att spara i aktier och utdelningsaktier specifikt. Läs hur du hittar de bästa utdelningsaktierna och hur du bygger en pengamaskin.

De dumma pengarna rullar in på börsen. 38 mdr!

Det är 38 miljarder kronor som skall in i diverse fonder. Fondförvaltarna har inte så stort val utan de måste trycka in pengarna på börsen och köpa de aktier som skall vara i fonden. Passiva fonder har verkligen inget val. Aktivt förvaltade fonder kan slira lite på det och placera som de anser bäst men in på börsen det skall pengarna.

Och apropå det så går börsen urstarkt. Är det sammankopplat? Sannolikt ja, det är stora belopp som skall in i aktier.

Annons:

Bli grymt rik på aktier.

Köp den mycket populära boken av Anders Haskel och läs hur just du kan lyckas med att spara ihop miljonbelopp på börsen. Lär dig hur man bygger en bra portfölj och hur man undviker dåliga bolag.

Gratis pengar Klövern

Nu har jag gjort en affär på liknande tema. Inte alls samma saken men liknande tankesätt.

Jag har bytt mina Klövern preferens mot Corem Property preferens.

Om du nu inte direkt tycker det är en solklar affär och resonemang så vill du läsa vidare.

Corem Property är Rutger Arnhults främsta maktbolag. Det är via Corem Property han äger den största steken i Klövern om cirka 16 procent av kapitalet. Privat och via bolag äger han dessutom cirka 10 procent ytterligare. Han innehar i särklass mest makt i Klövern med cirka 26 procent av rösterna.

Ur ett riskperspektiv kan man ju tänka att Arnhult låter Klövern falla före Corem. Eller omvänt, han räddar Corem före Klövern. Räddar han Corem kanske Klövern aldrig ens hamnar i trubbel.

Corem Property äger cirka 139.000.000 stycken Klövern aktier och tog i år emot cirka 48,5 miljoner kronor i utdelning på dessa från Klövern. Bara det täcker upp en god del av utdelningen Corem pyntar på sin egen preff (72 miljoner kronor årligen).

För övrigt i riskaspekten har de två bolagen samma belåningsgrad om 60 procent på fastigheterna. Corem äger främst industri och logistikfastigheter vilket är aningen mer riskfyllt än Klöverns kontor mm.

Så det kan låta knasigt men Klövern och Corem är sammanlänkade.

Jag har ägt Corem Property preferens tidigare men sålde stegvis runt 200 kronor då den var galet högt prissatt. Relativt övriga preffar var den extra dyr.

Även om jag investerar långsiktigt i preffar är innehaven inte på något sätt heliga. Om jag får bättre risk/reward i en annan preff byter jag gärna. Precis som man skulle byta sparkonto om en pålitlig aktör erbjöd lite bättre ränta en en liknande pålitlig aktör. Jag äger ju inte bolaget på det viset utan preffar är närmre en obligation kan man säga. Jag har lånat ut pengar till bolaget och för det betalar de ränta.

Länk till Corem Property preferens hos Avanza (Adlink).

Jag har svårt att se att Corem skulle råka illa ut före Klövern och tycker därför att den här trejden i Arnhultsfären är liknande gratispengardealen jag gjorde i Handelsbanken.

Klövern preferens handlas nu i cirka 296 kronor och Corem Property preferens som lämnar halva utdelningen (10 kr mot 20 kr i Klövern) handlas strax under 142 kronor. Jag får nu 4 procent större utdelning i kronor räknat från mina Corem Property preferens jämfört med Klövern pref.

Disclaimer: Jag äger Corem Property prefens numera och Handelsbanken som sagt.

Annons:

Investor 100 år, boken om Investor.

En mycket välskriven och intressant skildring av Investors och Sveriges historia. Sveriges äldsta och mest framgångsrika investmentbolag.

Svolder bolagspresentation

Annons:

Bli grymt rik på aktier.

Köp den mycket populära boken av Anders Haskel och läs hur just du kan lyckas med att spara ihop miljonbelopp på börsen. Lär dig hur man bygger en bra portfölj och hur man undviker dåliga bolag.

Trasigt hos Fingerprint

Ha tålamod med mig här nu, det här är inte ett inlägg i raden om de händelser som varit kring bolaget på sistone. Detta är andra eller tredje gången jag skriver om bolaget, jag är inte superduperinsatt som jag vet att många är.

Det verkar skönjas en röd tråd i något som lär vara en del i deras utmaningar framöver.

Nyligen hade de kapitalmarknadsdag och kapade sina prognoser som de strax tidigare glatt stod fast vid. Man kallade till extra stämma för att besluta om ett belöningsprogram för VD, något man inte hade stöd för hos ägarna som kom med kritik och den extra stämman ställdes in.

Nu till slutklämmen:

Jag kontaktade bolaget och meddelade att jag önskade delta på kapitalmarknadsdagen. Det dröjde inte länge innan jag fick svar att vad kul att du visar intresse. Sedan gick det utför, vad kul att du visar intresse jag skickar vidare ditt mail till de som ansvarar för detta event. Jag väntade någon vecka utan svar och skickade en påminnelse. Denna gången gick jag in på sajten och dubbelkollade kontaktuppgifter. Kontakt för IR: Christian Fredrikson.

Inte heller denna gång fick jag något svar.

Och där slutade jag försöka, så extremt angelägen att gå på Fingerprints kapitalmarknadsdag var jag trots allt ändå inte. Det är ju en förlust för Fingerprint, inte för mig.

Jag är medveten om att de kanske inte ville bjuda in mig över huvud taget men det är inte poängen.

Det här bolaget framstår som oproffsigt men framförallt lyser den röda tråden; de stinker på kommunikation! De kommunicerar med marknaden på ett sätt som får den att storkna. De kommunicerar inte med ägare och gör bort sig med kallelse till extra stämma som de får ställa in. De ignorerar en seriös förfrågan från mig kring deras kapitalmarknadsdag.

Men det som trasigt är går att reparera. Gör Fingerprint en rejäl lyftning på kommunicerandet kommer de i ett slag bli mindre oproffsiga och få bättre synk med marknad o ägare.

Mitt intresse i Fingerprint? Varför ville jag gå på kapitalmarknadsdagen? Om det kan du läsa mer om imorgon onsdag i ett inlägg jag publicerar tidigt på morgonen.

Disclaimer: Jag äger inte Fingerprint Cards.

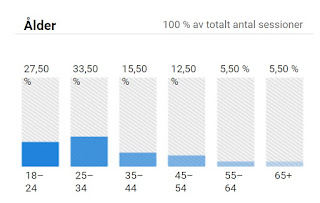

Statistik för bloggen petrusko OT

Emilshus rapport Q1 2024 - Höjd prognos

Reklam: Inlägget innehåller reklamlänk till Avanza. Idag var det dags för fastighetsbolaget Emilshus att presentera sin rapport för det fö...

-

Reklam: Inlägget innehåller reklamlänk till Avanza. Här är fonden som många väntat på. Eller nästan i alla fall. Många är vi som investera...

-

Det finns många olika strategier för investeringar och det finns olika syften. Pengar man skall använda inom 5 år brukar man säga att de g...

-

Fonden heter Handelsbanken USA Index Criteria och finns redan hos många mäklare, Avanza bla. Det finns en utdelande version utav den här f...