I slutet av maj skrev jag att det är läge att vara försiktig. Sedan dess har jag viktat upp fixed income till 37% av portföljen. Jag trodde då som nu att fixed income kring 7% och mer kan slå börsen de närmsta åren. Nu har ju börsen backat en del sedan jag skrev inlägget men de senaste dagarna har den tagit igen en del av tappet varpå jag tycker resonemanget och mitt inlägg är fortsatt aktuellt.

Jag räds ej vikta fixed income än högre på kort sikt men långsiktigt är vanliga hederliga aktier en bättre placering. Som ett spår av min omviktning är mitt månatliga kassaflöde från utdelningar än starkare och det är ju pengar som jag återinvesterar.

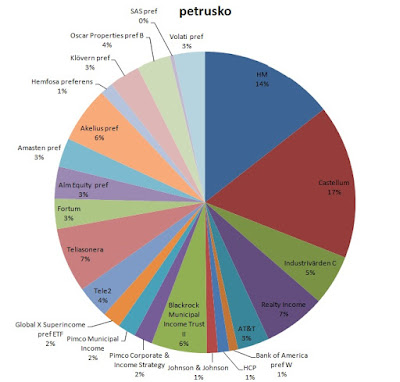

Väldigt ofta får jag frågor om hur fördelningen ser ut i min portfölj och här kommer ett diagram som visar hur väskan ser ut just nu.

Jag kommer fortsatt köpa en del preferensaktier men mitt fokus riktas mer och mer åter till utdelningshöjare. Johnson & Johnson är ett fantastiskt bolag som jag vill vikta betydligt tyngre, åtminstone till 3-4%. Det tar tid men med regelbundna köp är jag där till slut med en viktning i JNJ jag känner mig hyggligt nöjd med. Ett av mina mål för 2015 är att öka antalet Castellum med minst 10% och jag har ett gäng kvar att inhandla innan det är uppfyllt. Realty Income och HCP är två andra utdelningshöjare jag planerar köpa mer av den närmsta tiden.

Ett ev nytt innehav jag tittar på är W.P. Carey som jag skrev om häromdagen. Hög direktavkastning med pålitlig tillväxt lockar verkligen.

Om Atlas Copco b åter går ner kring 200 kr är jag ev sugen på att ta in den igen. Den är ingen äkta utdelningshöjare men det är ett fint utdelningsbolag som oftast höjer men aldrig någonsin sänkt. Jag får se hur jag gör, i dagsläget har jag högre prio att köpa de andra jag nämnde.

Utdelningstillväxt är en mycket viktig faktor för god totalavkastning. Bolagen som år ut och in har cashen att höja utdelningen de genererar mer och mer pengar och det medför även stigande aktiekurs. Eftersom jag har så stort fokus på utdelningar är utdelningstillväxten extra viktig för mig, jag vill ju att mina utdelningar stadigt blir större och större. Jag har en målsättning om minst 3% organisk utdelningstillväxt för portföljen och i år stämde jag av det kring halvårsskiftet då de flesta höjningar var aviserade. Resultatet var godkända 3,3%.

Målsättningen om 3% utdelningstillväxt är väl genomtänkt och noga utformad efter min portfölj som består av en stor del fixed income och högutdelare som Fortum och TeliaSonera med mager tillväxt.

Läs mitt blogginlägg om utdelningshöjarna som slår index rejält: http://petrusko.blogspot.se/2015/05/utdelningshojarna-slar-index-rejalt.html

Beträffande antalet innehav i min portfölj är de i dagsläget ej många om man tänker innehav som behöver regelbunden tillsyn i form av läsa rapporter osv. Det är många fixed income-innehav och de kräver nästintill ingen tillsyn alls. Jag har en portfölj med tio stycken olika bolag samt en rad innehav i fixed income.

Här kommer slutligen också ett diagram med sektorfördelning:

Jag har investerat och skrivit om börsen i över 25 år. Fokus på placeringar som lämnar utdelning regelbundet. Jag kallar mig för utdelningsinvesterare.

Prenumerera på:

Kommentarer till inlägget (Atom)

JEEP - JPMorgan Europe Equity Premium Income Active UCITS ETF

Idag noterades fonden JEEP på den tyska börsen Xetra. Det är där vi handlar via våra mäklare när vi köper ETFer. JEEP är en covered call-f...

-

Nu är det ett år sedan jag senast lade upp ett sådant här inlägg. Framledes lutar jag åt att inte göra fler sådana här uppdateringar. Att ...

-

2026 års utdelning är nu spikad för fonden Xact Norden Högutdelande. Eller Xact Nordic High Dividend Low Volatility som den heter hos mång...

-

Montrose lanserade den börshandlade fonden Monthly Dividend ETF i början av det här året. I mina ögon har den tagits emot väl och jag hoppa...

Inte varit sugen på NYMT new york mortage trust?

SvaraRaderaDelat ut sen minst från -04.

1/4/7/10 4x0.27 $7.81 nästan 14 %

Är 1% av min portfölj, min skeptiska hålling till mortage trust som stoppar mig för at gå in tyngre. Dock loclad att gå upp till 2 %

/ToFo

ser ut att vara en fin och sund fördelnig, även om jag personligen viktar mer åt aktier för att jag planerar att vara inne för det långa loppet så att säga. :)

SvaraRaderaHej Petrusko!

SvaraRaderaJag hittade din blogg i april och har sedan dess läst alla dina inlägg samt en hel del gamla. Du har en intressant och välgenomarbetad strategi som jag gillar starkt. Vill bara passa på att tacka dig för dina välskrivna analyser och tips. Keep up the good work!

Hej Petrusko

SvaraRaderaKul att du delar med dig av din portfölj mer i detalj - intressant och inspirerande för oss läsare. Det är innehav som Latour och Ratos som fått stryka på foten i förmån för preffar?

Undrar också om du övervägt Markel corp? http://snaljapen.se/2015/03/markel-corporation-battre-an-buffett.html

Mvh /

Gustaf

Till Tofo: Du borde läsa Petruskos blogg oftare. Han skulle aldrig investera i amerikanska bolån. Sen har NYMT uppebarligen sänkt utdelningen flera gånger....vilket gör den inatuell för Petrusko oavsett :O)

SvaraRaderaHej!

SvaraRaderaSåg inte att du hade några Latour i din portfölj. Har du slutat att månadsspara i dom? Och i så fall varför? Tack för en mycket bra blogg.

http://investeramiljoner.blogspot.se

Hej, portföljen ser riktigt fin ut!

SvaraRaderaMen vad hände med Latour?

Mvh Johan

Tjena Tofo,

SvaraRaderaDen du nämner har en verksamhet som ej lockar mig. Dessutom brukar det vara så att investeringar med så hög ränta/direktavkastning som 14% sällan (aldrig) är uthålliga. De tvingas sänka utdelningen.

Mvh petrusko

Hej John,

SvaraRaderaTack för de värmande orden och för att du kommenterar på min blogg. Det uppskattas.

Mvh petrusko

Flera undrar om mitt innehav i Latour,

SvaraRaderaHej på er,

Jo det var så att det innehavet var väldigt litet när jag för någon månad sedan ville vikta upp fixed income och främst placera i det och mina utdelningsväxare. Eftersom jag inte längre planerade köpa mer och innehavet var såpass litet valde jag att avyttra.

Latour är ett jättefint bolag jag gärna vill äga, är nog bara en tidsfråga innan den tar plats i väskan igen.

Mvh petrusko